- Обучение

-

Бесплатно

- Инвестиции для начинающих

- Инвестиции в криптовалюты

- Инвестиции в акции с высоким потенциалом

- Стратегии банков и инвестиционных фондов

- Дивидендные короли

- Как избежать ошибок тех кто теряет на трейдинге

- Обучение трейдингу для начинающих

- Куда безопасно вложить деньги

- Бесплатная консультация

- Как зарабатывать на Форекс, а не терять?

- Курсы

- Аналитика

Фондовая, товарная и валютная биржи – сходства и различия

Все сделки инвесторы и трейдеры заключают на торговой площадке — бирже. Исключение составляет валютный рынок форекс, торги на котором проходят вне биржи, а сам рынок именуют межбанковским. Особенности разных видов бирж и правила торговых операций на них рассмотрим в статье.

Биржа - это организованная и регулируемая электронная площадка, где заключаются сделки с активами (ценными бумагами, валютами, товарами). Фондовый рынок - это более широкое понятие, обозначающее всю систему отношений по купле-продаже ценных бумаг. Ключевое различие в том, что фондовая биржа является лишь частью (сегментом) фондового рынка, его самой организованной и публичной составляющей. Помимо биржевых торгов, фондовый рынок включает внебиржевые сделки, где контрагенты договариваются напрямую. Таким образом, все биржевые операции с акциями и облигациями происходят на фондовом рынке, но не все операции фондового рынка проходят через биржу.

Все сделки инвесторы и трейдеры заключают на торговой площадке — бирже. Исключение составляет валютный рынок форекс, торги на котором проходят вне биржи, а сам рынок именуют межбанковским. Особенности разных видов бирж и правила торговых операций на них рассмотрим в статье.

Что такое биржа и для чего она нужна

Биржа — это посредник между продавцами актива и покупателями. Она возникла в противовес стихийному рынку, когда тысячи участников торговли тратили много времени на поиск противоположного предложения, которое их устроит. На это уходили недели и даже месяцы. Людям приходилось уступать, брать по невыгодной цене или не в том количестве, на которое изначально рассчитывали.

На рынке орудовали мошенники и нечестные на руку продавцы. Наткнувшись на таких личностей, можно было остаться и без денег, и без товара. Покупатели рисковали, нередко приобретая лежалый товар или продукцию низкого качества.

Чтобы упросить встречу обеих сторон, на рынке появились посредники. Они собирали и систематизировали имеющиеся предложения и запросы на покупку. К ним обращались и покупатели, и продавцы. Выгода была в экономии времени и повышении вероятности поисков подходящих вариантов. За свои услуги посредники брали процент.

Позже посредники (маклеры) начали объединяться в группы. Упростилась систематизация информации, а также контроль и учет сделок. У посредников появилась общая база продавцов и покупателей, а также черный список, куда попадали недобросовестные участники рынка. Так начался процесс регулирования рынка, который перерос в организованную структуру — биржу.

Сегодняшняя биржа выполняет несколько основных функций:

-

предоставляет торговую площадку, чаще всего электронную, где продавцы и покупатели могут подыскать оптимальные варианты сделок;

-

ведет учет и контроль сделок, производит взаимные расчеты между участниками торговых операций;

-

составляет реестры продавцов, а также брокеров, допущенных к биржевым операциям;

-

занимается аккредитацией организаций и частных лиц для торговли разными типами активов.

Торги полностью автоматизированы, участникам рынка не приходится идти на биржу, чтобы совершить сделку. Расчеты тоже производят онлайн. Фактически трейдер или инвестор находится дома перед компьютером, экраном телефона и одновременно работает на бирже.

Биржа подотчетна Центробанку, она передает регулятору данные о торгах, а также хранит детали совершенных сделок в течение нескольких лет. Информация пригодится, если стороны решат оспорить сделку или ЦБ заподозрит что-то неладное.

Основные виды бирж

Большая часть торговых операций совершается на фондовой, товарной и валютной бирже. Это зависит от типа актива. Рассмотрим каждую подробнее.

Фондовая

Этим видом биржи чаще всего пользуются инвесторы для создания пассивного дохода, поскольку она сосредоточена на операциях с финансовыми активами.

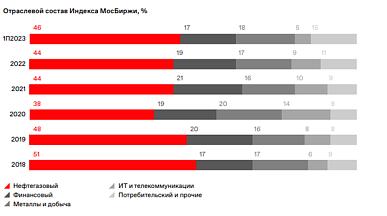

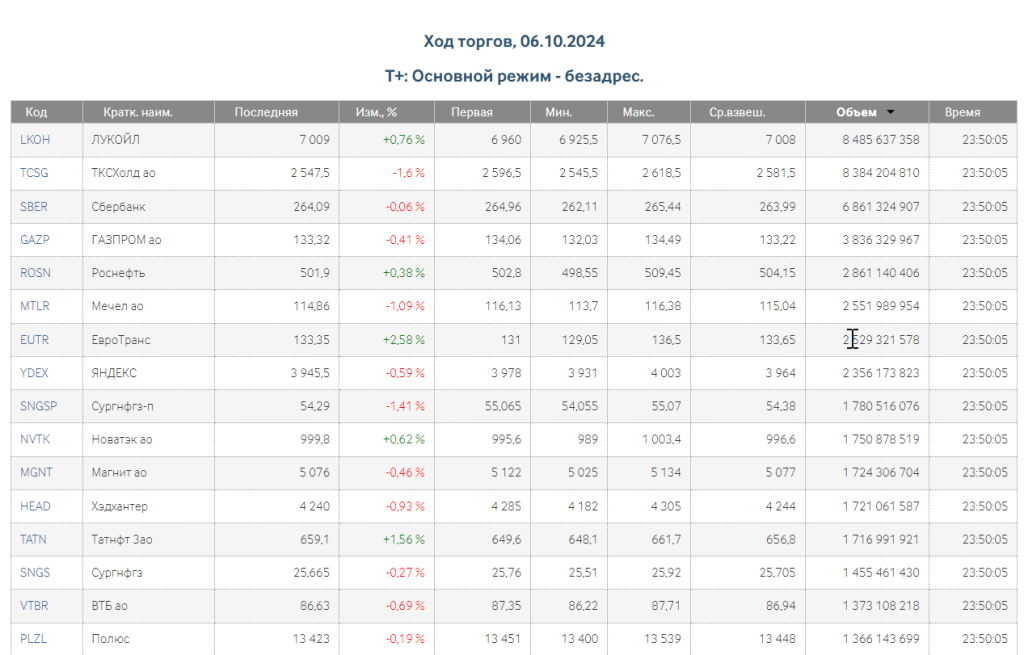

В России существует две крупных фондовых биржи, где могут торговать частные инвесторы. Это Московская биржа, работающая с ценными бумагами российских и иностранных эмитентов, металлами и валютой, и Санкт-Петербургская, специализацией которой являются зарубежные ценные бумаги.

На фондовой бирже инвестор может приобрести такие виды ценных бумаг:

-

акции;

-

облигации;

-

паи инвестиционных фондов.

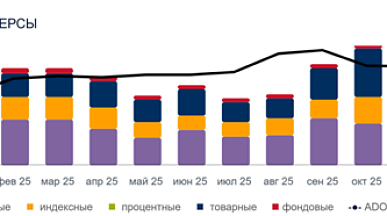

Большой плюс фондовой биржи в том, что она объединяет в себе два рынка — фондовый и срочный. Активы фондового рынка перечислены выше. На срочном торгуются деривативы, то есть производные ценных бумаг фондового и товарного рынка. Это фьючерсы и опционы.

Инвестиционный портфель, который будет приносить пассивный доход, можно собрать, не выходя за рамки фондовой биржи. Здесь представлены бумаги с различной доходностью, отличающиеся по уровню риска.

Преимуществом фондовых активов считается дополнительный доход, который они приносят. Для акций это дивиденды, для облигаций — купонный доход.

Товарная

Как ясно из названия, на товарной бирже торгуют товарами. Здесь совершают сделки с активами, представленными в натуральном виде:

-

зерном, мясом и прочей продукцией сельского хозяйства;

-

нефтью, газом и другими продуктами нефтегазового сектора;

-

углем, деревом и остальными видами сырья и материалов.

Это лишь малая часть представленных на площадке товаров. Они отгружаются большими партиями и не представляют интереса для частного инвестора, если он не планирует открыть производственную компанию.

Самая крупная биржа этого типа в России — Санкт-Петербургская международная товарно-сырьевая биржа.

На товарной бирже присутствует еще один тип активов — фьючерсы и опционы на товары, сырье, материалы и драгоценные металлы. Теоретически с их помощью можно получить сами товары, только с отсроченной поставкой. Но по факту производные инструменты используют не только для покупки реального актива, но и для спекуляций на разнице цен.

Инвестору и трейдеру интересен второй вариант. Они заключают контракты на покупку или продажу и сбывают их до наступления расчетной даты. Если момент закрытия сделки выбран верно, трейдер будет в плюсе. В противном случае он окажется в убытке.

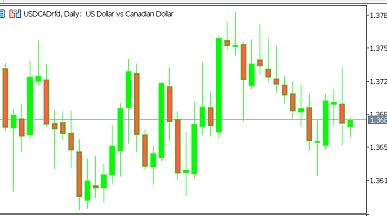

Валютная

Торговля валютой делится на две категории — биржевая и внебиржевая. Внебиржевая относится к валютному рынку форекс, его еще называют межбанковским. На нем совершают миллионные операции, а участниками и одновременно регуляторами выступают крупнейшие банки мира. Специальной биржи для форекса нет, частный трейдер может получить доступ к нему только через финансового посредника — брокера (на территории РФ через форекс-дилера с лицензией ЦБ).

Биржевая торговля денежными единицами идет в валютной секции Мобиржи. Площадка предоставляет для сделок около двух десятков валютных пар, что намного меньше, чем на форексе. Торговля валютой на площадке разбита на сессии, в то время как межбанковский рынок работает круглосуточно.

Торговля на форексе всегда маржинальная, то есть с кредитным плечом. На Мосбирже участник рынка может выбирать, пользоваться ли ему финансовым рычагом или нет. По размеру биржевое плечо в несколько раз меньше.

Новичкам следует также знать, что торговля с плечом на бирже может привести к огромным долгам, так как убытки не ограничены. В этом смысле форекс безопаснее, поскольку на нем можно потерять только 80% депозита.

Общие черты бирж

Одна из главных общих черт биржевых площадок — сложный механизм расчетов. И трейдеру, и инвестору нужно понимать принципы, по которым дважды в день производится так называемый клиринг. Это одновременно расчеты и сверка баланса. Во время клиринга биржа проводит взаимозачеты между участниками рынка и списывает комиссии.

Расписание клиринга представлено на сайте биржи. К началу процесса владельцу счета стоит позаботиться, чтобы средств было достаточно для покрытия необходимых расходов. Если денег не хватит, торговая площадка принудительно закроет активные позиции трейдера и потребует рассчитаться по ним сразу. Это может привести к большим долгам, особенно по деривативам, для операций с которыми инвестор обычно держит на счете только часть всей суммы.

Ни на одной биржевой площадке не может совершать сделки напрямую неквалифицированный инвестор. Неквалифицированным считается инвестор, который открывает позиции объемом до 6 млн рублей в год (меньше 10 позиций в квартал). При этом у него нет на счетах, во вкладах и ценных бумагах суммы 6 млн рублей, отсутствует специальное образование, позволяющее работать с фондовыми активами. Это не значит, что доступ к бирже ему закрыт. Так называемые неквалы работают на бирже через брокера.

Различия бирж

Важнейшее отличие биржевых площадок — минимальный объем сделки. Частному инвестору интересны те, где можно заключать контракты небольшими объемами. Например, на фондовой или валютной бирже инвестор откроет позицию с минимальным лотом. Это не мешает крупным участникам проводить сделки в больших объемах.

Частные трейдеры, особенно с небольшим стартовым капиталом, не смогут покупать товары на товарной бирже. Здесь заключаются миллионные контракты.

Отличаются биржи и по особенностям маржинальной торговли. Сделки с кредитным плечом инвесторы могут совершать на любой площадке, но некоторые дают выбор при использовании финансового рычага. Например, сделки в шорт на фондовой бирже не открываются без кредитного плеча.

Еще одно отличие — физическая поставка актива. По этому признаку финансовые инструменты делят на поставочные (нефть, газ, акции) и расчетные (валюта, индексы). На некоторых биржах можно приобрести только поставочные активы, например, если купить фьючерс на золото и дождаться даты поставки, золото действительно отгрузят новому владельцу. Такие активы нужно где-то хранить, поэтому к расходам на хранение часто прибавляется страховка.

Расчетные инструменты никогда не окончатся поставкой. После даты окончания контракта трейдер получит на счет его эквивалент в деньгах. Поэтому для инвестирования нужно использовать инструменты такого типа.

Как заключаются сделки на биржах

Если вы неквалифицированный инвестор и работаете через брокера, до начала торговли убедитесь, что посредник аккредитован на выбранной бирже. Обратите внимание на количество его клиентов и объем оборотов, эту информацию торговая площадка размещает в общем доступе. Открывать счет лучше у тех, кто входит в первую пятерку.

Для работы на бирже нужен торговый терминал. Лучше всего для биржевых операций подходит QUIK. Он универсальный, с ним можно переходить от одного брокера к другому и не придется заново осваивать функционал. Крупнейшие брокеры предоставляют для работы собственные платформы, но желательно, чтобы QUIK у них тоже был.

Поинтересуйтесь, есть ли у брокера мобильная платформа для торговли. Не все посредники практикуют трейдинг через смартфон, хотя для инвестора это очень удобно.

Чтобы начать операции на фондовой бирже, обычно хватает единого торгового счета. Но это зависит от брокера: одни компании учитывают все сделки клиента на одном счете, другие — на разных.

Существует еще нюанс — комиссия брокера за открытие и закрытие сделки. Советуем внимательно изучить тарифы биржевых посредников. Иногда выгоднее открыть два счета: один для инструментов фондового рынка, второй — для срочного.

Разобраться в тонкостях торгового процесса помогут обучающие программы АФИН для начинающих. Это будет хороший старт для развития в новом виде деятельности.

FAQ: ответы на частые вопросы о фондовой, товарной и валютной биржах

В чем главное сходство между фондовой, товарной и валютной биржами?

Три типа бирж объединяет централизованная платформа для торгов финансовыми инструментами, где стандартизированные контракты гарантируют прозрачность цен, ликвидность и защиту от манипуляций через клиринг и гарантии расчетов. Это сходство логично вытекает из общей цели — сократить риски сделок и привлекать капитал

Чем товарная биржа отличается от фондового рынка по режиму торгов?

Товарная биржа торгует в основном сырьем и реальными товарами (нефть, газ, зерно) через фьючерсные и поставочные контракты с датой истечения и часто реальной поставкой. Фондовый рынок работает в первую очередь с акциями и облигациями, которые обращаются бессрочно и не предполагают доставку товара, а дают право на долю в компании.

Как валютная биржа дополняет фондовую в портфеле трейдера?

Валютная биржа предлагает круглосуточную ликвидность пар вроде EUR/USD без выходных, дополняя фондовую, ограниченную сессиями 10:00–18:45 МСК, поэтому позволяет хеджировать риски рубля от санкций или ставок ЦБ. Подобный симбиоз усиливает диверсификацию: рост акций на фоне сильного доллара компенсируется шортом USD/RUB, где спреды в 0,01% дают точные входы, делая комбинацию идеальной для баланса волатильности.

Можно ли торговать на всех трех биржах через одного брокера в России?

Да, лицензированные брокеры вроде ВТБ или БКС предоставляют единый доступ к Мосбирже (фондовый и валютный рынки) и СПИМЭКС (товарный), где один счет с пополнением по СБП обслуживает все сегменты. Логичный переход между рынками упрощен терминалами вроде QUIK, где котировки нефти коррелируют с акциями «Лукойла».

Чем отличается форекс от биржи?

Форекс и биржа — это два разных типа рынков. Форекс — децентрализованный межбанковский валютный рынок. Торги идут 24/5 по электронным сетям, нет единого центра, сделки заключаются через банки и дилинговые компании, стандартного «биржевого стакана» и клиринга как на бирже нет. Биржа — централизованная площадка, где торги идут по регламенту через единого организатора, с клирингом, гарантией, контролем со стороны регулятора и стандартизированными инструментами.

Если хочется начать!

Получите бесплатные курсы по трейдингу для начинающих

Научитесь основам финансовых рынков и откройте для себя новые возможности. Оставьте заявку и получите подробную консультацию по обучению уже сейчас