Разберемся, что ожидать участниками рынка от текущей недели и рассмотрим основные события, которые будут определять динамику валютных пар в нашем еженедельном разделе: "аналитика форекс".

На прошлой неделе участники рынка были дважды удивлены. ЕЦБ по итогам заседания повысил процентную ставку на 50 б.п., вопреки ожиданиям повышения на 25 б.п. Как видим, после рекордной инфляции в Еврозоне в 8,6% г/г, Кристин Лагард и ее команда решили наконец-то не ждать у моря погоды и начать действовать. На мой взгляд, пока что попытка очень робкая, ибо ставка 0,5% и уровень инфляции 8,6% - разница велика. Соглашусь, что ЕЦБ не жестит по причине фрагментации экономики (Италия, Испания, Греция - проблемные экономики ЕС) и вероятном долговом кризисе в проблемных странах - но тут же команда ЕЦБ представила инструмент TPI (transmission protection instrument). Он позволяет покупать неограниченное количество госбондов стран южной Европы - банальное QE, но узконаправленное. Но Еврозона рискует стать заложником энергетического кризиса, и риски стагфляции тоже никто не отменял. В итоге мы видим попытки догнать двух зайцев, каков будет итог - время покажет.

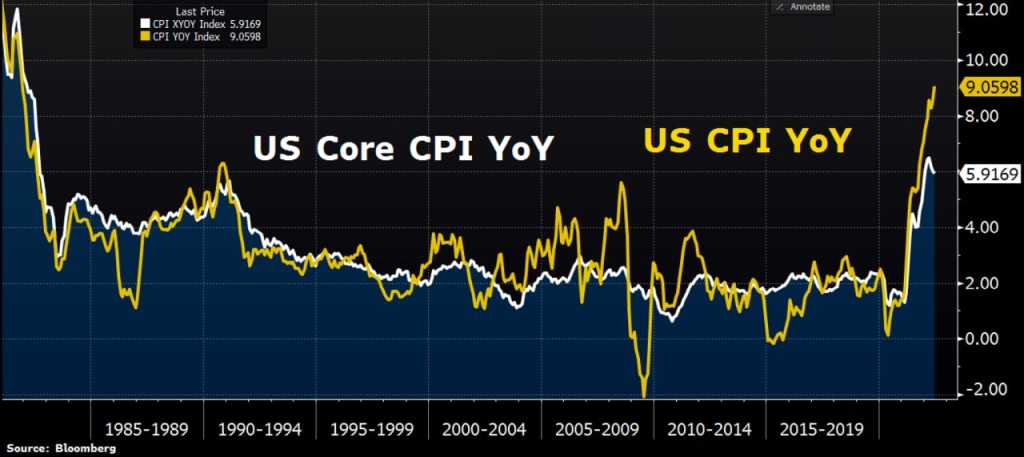

Ключевое событие - заседание FOMC, намеченное на 26-27 июля. По итогам двухдневного заседания, участники рынка ожидают повышения ставки. На столе у команды ФРС будет 2 решения: хайк на 0,75% или на 1%. Откуда возник вариант на 1%? Ведь на пресс-конференции после июньского заседания Джером Пауэлл заявил, что повышение на 75 б.п. - исключение из правил, и что это не станет регулярной практикой. Виной всему очередной всплеск роста цен. 13.07.2022 вышли официальные данные по инфляции в США. Цифры сверх ожиданий - 9,1% г/г против прогноза 8,8% г/г. Очередное обновление максимума за 40 лет.

Динамика ИПЦ и базового ИПЦ в США ( 25 июля 2022 )

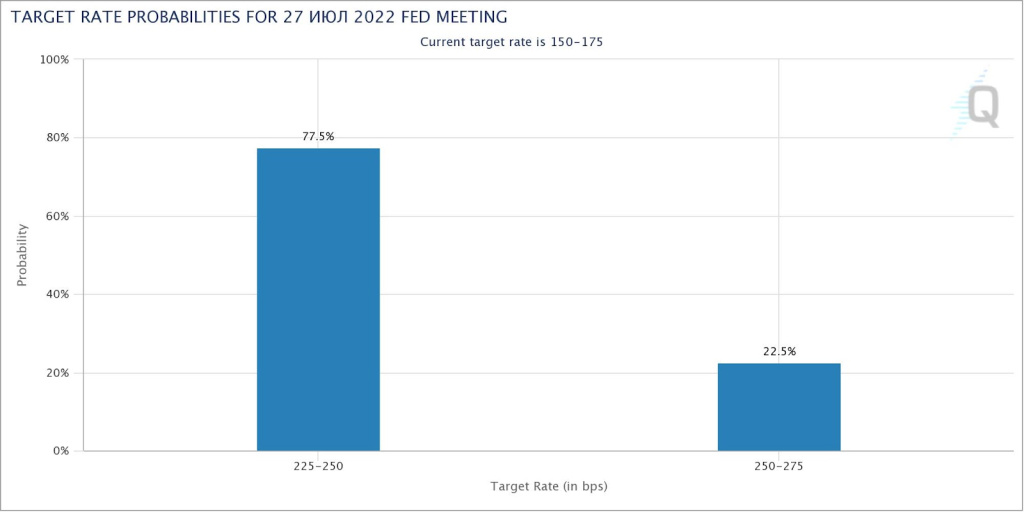

После опубликованных данных, настроение участников рынка резко изменилось. Многие стали ожидать более агрессивных действий со стороны ФРС для обуздания инфляции. Фьючерсы на ставку по данным CME FED Watch оценивают 77% вероятность повышения ставки Федрезервом на 75 б.п.

Вероятность ставки по итогам заседания FOMC ( 25 июля 2022 )

Все это очень сильно диссонирует с хронологией риторики главы ФРС:

- Июнь 2021: “Инфляция - временное явление, ужесточение ДКП не требуется…”

- Август 2021: “Видим восстановление экономики, инфляция почти под контролем, рынок труда растет…”

- Ноябрь 2021: “Стоит признать, что инфляция перестала быть временным явлением…”

- Январь 2022: “Высокая инфляция - бремя для граждан США. Ожидается 3 подъема ставки, начиная с марта 2022 года…”

- Июнь 2022: “Рост цен связан с войной на Украине, из-за этого инфляция такая высокая...”

Как видим, ФРС пытается найти виновного в той ситуации, которую создали сами. Эта позиция будет вынуждать их продолжать повышать ставку.

Интересным будет показатель по данным ВВП США за 2 квартал. Обычно признано, что если 2 квартала подряд идет снижение ВВП, то экономика считается в стадии рецессии. Повышение ставки ФРС приведет к увеличению шансов начала рецессии в США, ведь это неизбежный параллельный процесс ужесточения финансовых условий.

Но пока что мы видим коррекцию по индексу доллара, после его перегретого роста. Котировки после 20-летнего максимума откатились к 106 фигуре.

График DXY, H4 ( 25 июля 2022 )

График валютной пары EUR/USD отскочил от паритета, синхронно коррелируя с DXY. Последнюю торговую неделю котировки евробакса торгуются в диапазоне 1,013 - 1,025. Участники рынка будут ждать итогов заседания FOMC и комментариев Джерома Пауэлла. После этого события, вероятно, тренд по доллару США развернется. Буду наблюдать за зоной сопротивления вблизи отметки 1,025, пробой станет поводом для открытия длинных позиций. В долгосрочном плане, считаю что котировки EUR/USD еще раз будут штурмовать рубеж в 1.000000.